「借金せずに資金調達したい」と思っていませんか?

創業したばかりの場合や赤字経営のケースだと、なかなか融資を受けられないこともありますよね。

そこで今回は個人事業主が使える返済不要な資金調達方法を6つ紹介していきます。

個人の方だけでなく「新規事業を立ち上げたい」という経営者の方や、「広告費やWebサイト政策に自腹を切りたくない」といった方にもおすすめの内容となっています。

お金周り、特に資金調達の専門家集団が運営するメディア『資金の先生』が徹底的に解説していきますので、是非最後までご覧ください。

目次

返済不要な資金調達の方法とは

そもそも返済不要な資金調達とは何でしょうか?

通常は融資(借りる)が主な資金調達の方法

資金調達を実践するのにまず検討するのは、金融機関や自治体などからの融資です。

しかし融資は金銭消費貸借であることから将来的に返済することが予定されています。金利負担が発生し、借入金に計上されるのでバランスシート上も財務状況が悪化してしまうでしょう。

しかも不動産などのめぼしい担保がないと融資の審査を通過できなかったり、経営者保証などの保証人を金融機関などから求められることもあるのです。

返済不要な方法もあるため紹介します

このようなデメリットを克服する資金調達の方法として、返済不要の手段を利用するという選択肢が挙げられます。

具体的には、国や自治体などの補助金や助成金、クラウドファンディングなどが代表的です。資金を手に出来て返済不要というのは大きなメリットです。

そこでここでは、返済不要の資金調達6つのそれぞれの意義と特徴やメリット・注意点などをご紹介します。

返済不要な資金調達 ①補助金

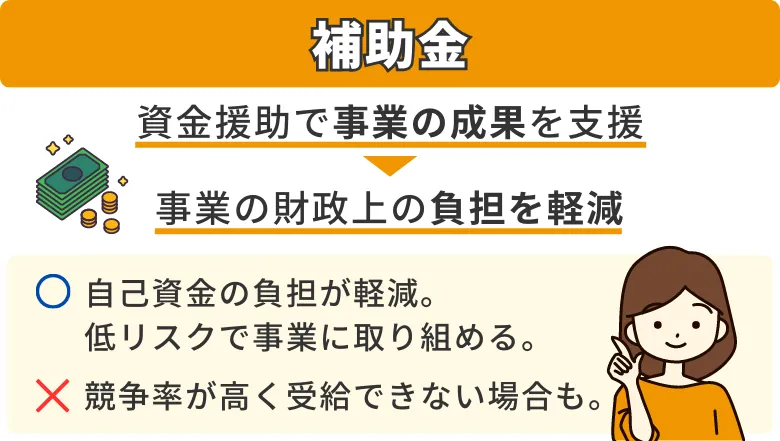

返済不要な資金調達方法の1つ目は『補助金』です。

補助金とは

補助金とは、政府や自治体が事業者に対して交付する資金援助のことを指します。

補助金は、事業者が取り組む事業やプロジェクトの財政上の負担を軽減し、事業の成果を支援することを目的としています。補助金は、産業や地域の発展を促進するためにも利用されています。

補助金のメリット

補助金を利用することによって、事業者は自己資金を減らすことができ、リスクを軽減することができます。

また、補助金を受け取ることによって、事業者は自身の技術力やビジネスモデルの改善につながる指導やアドバイスを受けることもできます。

さらに、補助金を活用することで、競合他社に対して優位性を持つことができる可能性もあります。

補助金のデメリット

補助金を受け取るには、事業者は一定の手続きを行う必要があります。

また、補助金は返済不要であるため、利用した分の成果が出なかった場合には、無駄な経費になる可能性があります。

さらに、補助金は競争率が高く、多くの事業者が応募するため、受給が難しい場合もあります。

補助金の活用が向いている事業主の特徴

補助金を活用することが向いている事業主は、以下のような特徴を持っていることが多いです。

- 研究開発や新技術の導入など、中長期的なプロジェクトを行っている

- 財政的余裕が少なく、自己資金の調達が困難である

- 補助金による指導やアドバイスによって、事業の成長が期待できる

返済不要な資金調達 ②助成金

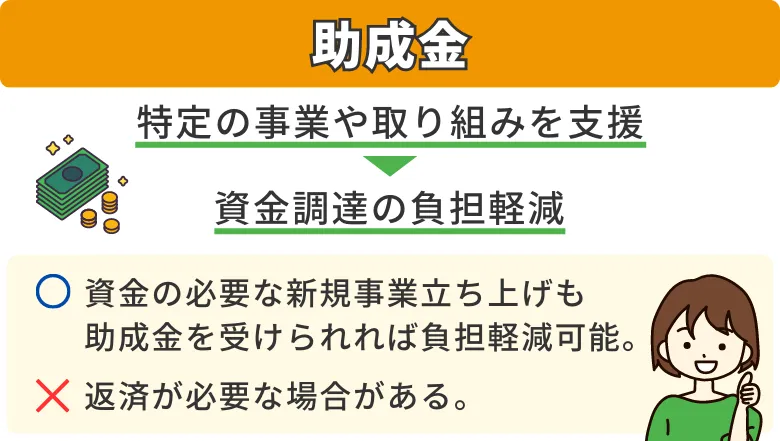

返済不要な資金調達方法の2つ目は『助成金』です。

助成金とは

助成金とは、政府や自治体が事業者に対して行う、特定の事業や取り組みを行う際に支援金を提供する制度のことです。

助成金は、主に次のような目的で行われます。

- 新しい技術の開発や導入に関する支援

- 地域振興、雇用創出などのための支援

- 環境保全や省エネルギーなどの取り組みに対する支援

助成金のメリット

助成金のメリットとしては、次のような点が挙げられます。

助成金を受けることで、事業の資金調達の負担を軽減することができます。

新しい事業を立ち上げる場合、資金面での支援が必要となりますが、助成金を受けることでその負担を軽減することができます。

助成金を受けることで、その事業が注目を浴びることで知名度が向上する可能性があります。

助成金のデメリット

一方、助成金のデメリットとしては、次のような点が挙げられます。

助成金を受けるには、申請や審査が必要となります。その手続きが煩雑な場合があります。

助成金を受ける場合、その制度に関する規制に縛られることがあります。

一部の助成金には、返済が必要な場合があります。

助成金の活用が向いている事業主の特徴

助成金の活用が向いている事業主の特徴は以下の通りです。

- 技術革新や研究開発に取り組んでいる

- 人材育成に力を入れている

- 社会貢献活動に積極的に取り組んでいる

- 女性活躍や多様性の推進に取り組んでいる

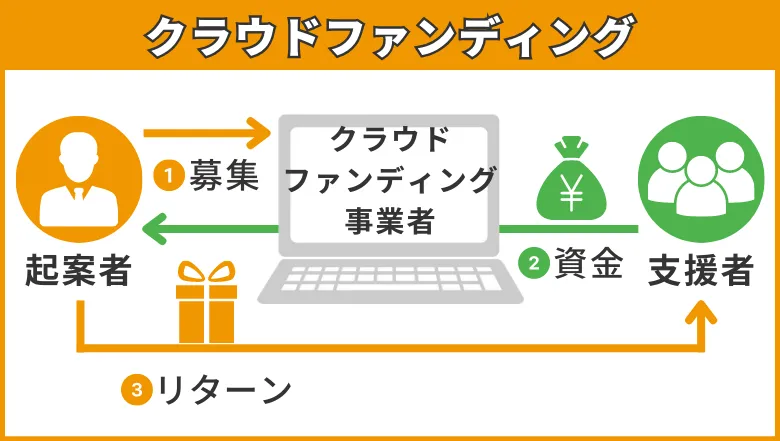

返済不要な資金調達 ③クラウドファンディング

返済不要な資金調達方法の3つ目は『クラウドファンディング』です。

クラウドファンディングとは

クラウドファンディングとは、インターネット上のプラットフォームを通じて、多数の人から少額の資金を集めることで、プロジェクトを実現する方法です。

一般的には、商品の開発や映画製作など、新しいアイデアを実現するための資金調達に利用されます。

クラウドファンディングのメリット

クラウドファンディングの最大のメリットは、資金調達がしやすく、起業家やクリエイターにとって、プロジェクトを実現するための資金を得る方法の一つとなっています。

また、多くの人々が投資することで、製品やサービスの需要や市場調査もできるため、リスクマネジメントにも繋がります。

クラウドファンディングのデメリット

クラウドファンディングのデメリットとしては、資金調達の過程での費用や手数料が発生することがあります。

また、資金提供者が期待しているリターンが得られない場合、不満やクレームが発生することもあるでしょう。

クラウドファンディングの活用が向いている事業主の特徴

クラウドファンディングの活用が向いている事業主の特徴は、以下の通りです。

- 独自性のある商品やサービスを提供していること

- SNSなどにフォロワーないしファンが多いこと

- インターネット上で商品を販売することができること

- 多くの人々から支持されるビジネスモデルを持っていること

- 多数の人から支援を受けることで、自社製品やサービスの需要が増えると考えられること

リスクは低いですが、実践するハードルはその分高いため、人を選ぶ方法ともいえるでしょう。

返済不要な資金調達 ④エンジェル投資家

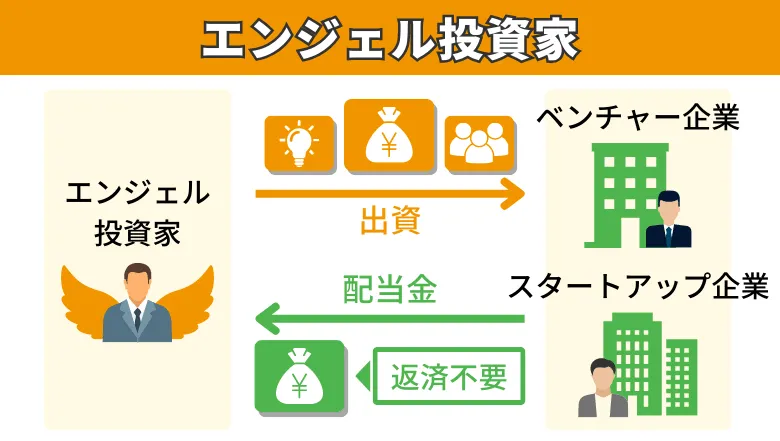

返済不要な資金調達方法の4つ目は『エンジェル投資家』の活用です。

エジェル投資家とは

エンジェル投資家とは、自己資金を使って、新しい事業やビジネスアイデアを持つスタートアップ企業に対して投資する個人のことを指します。

彼らは投資家であると同時に、アドバイザーやビジネスパートナーとして、起業家や経営者と共に事業を育てることが期待されています。

エンジェル投資家を活用するメリット

エンジェル投資家を活用することには、以下のようなメリットがあります。

エンジェル投資家は、自身の資金を使って事業に投資することができるため、資金調達が容易になります。

また、エンジェル投資家は、投資に際して多くの場合、自らが経営経験を持っているため、経営に関するアドバイスやネットワークを提供してくれることもあります。

エンジェル投資家は、投資によって一定のリターンを得ることを目的としていますが、事業の成功に対してもリスクを分担することができます。これにより、事業主だけがリスクを負うことを避けることができます。

エンジェル投資家は、起業家のビジネスアイデアに魅力を感じた場合、事業の規模や成熟度に関わらず、資金提供を行うことができます。

このため、初期段階の起業家でも、エンジェル投資家からの資金調達の可能性が高くなります。

エンジェル投資家を活用するデメリット

エンジェル投資家を活用するデメリットとして、以下のようなものが挙げられます。

エンジェル投資家は、投資した企業の成長を目指して、積極的に経営に関与することがあります。

そのため、エンジェル投資家との意見の相違や、経営方針に対する干渉などが発生することがあるため、起業家側の負担が増えることがあります。

エンジェル投資家は、自分たちの資金を投じて企業の成長を目指すため、融資よりも高いコストがかかることがあります。また、投資家が得る報酬の一部が、企業の株式になるため、将来的には株主に報酬を支払う必要があります。

エンジェル投資家との関係は、単なる資金提供の関係ではなく、株主として長期的な関係が続くことがあります。

そのため、企業側にとっては投資家とのコミュニケーションや説明責任を果たす必要があり、自由な経営が制限される可能性があります。

また、投資家側の意見が変化した場合、企業側にとって不利益な変更を強いられる可能性があります。

エンジェル投資家の活用が向いている事業主の特徴

エンジェル投資家の活用が向いている事業主の特徴について、以下に3つ挙げてみます。

エンジェル投資家は、事業の成長性に注目して投資を行うことが多いため、将来的な成長性が高い事業であることが求められます。

具体的には、市場の大きな成長が期待される事業や、革新的な技術やサービスを提供する事業などが該当します。

銀行などからの融資が難しい、あるいは得られないような小規模で新しい事業がエンジェル投資家にとって魅力的な対象となります。

また、大企業が進出しにくい分野や、新興国市場などにも投資を行うことが多いため、そのような分野や市場に進出する事業にも向いています。

エンジェル投資家には、自身のビジネス経験やネットワーク、専門知識を持つ人が多くいます。

そのため、技術力や知見を持つ事業者が、エンジェル投資家との出会いを通じて事業を発展させることができる場合があります。

特に、新しい技術や分野に取り組む事業においては、エンジェル投資家の支援が非常に有効な場合が多いです。

返済不要な資金調達 ⑤ベンチャーキャピタル

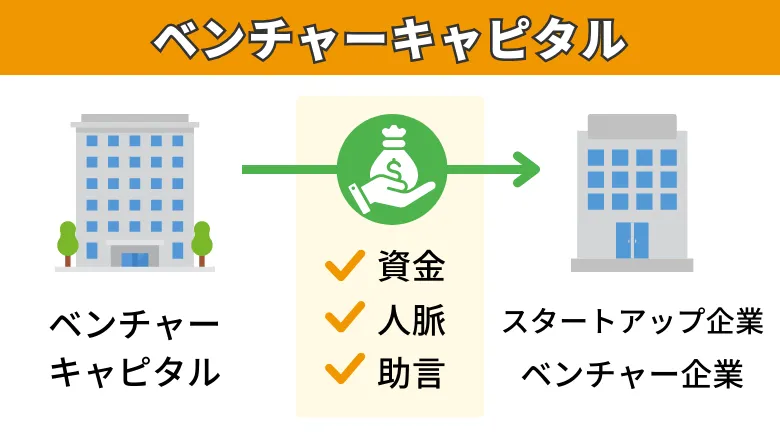

返済不要な資金調達方法の5つ目は『ベンチャーキャピタル』の活用です。

ベンチャーキャピタルとは

ベンチャーキャピタルとは、起業家が新規事業を行うために必要な資金を提供する投資ファンドのことです。

ハイリターンを期待して投資を行い、成功すれば利益を分配するという仕組みです。

ベンチャーキャピタルのメリット

ベンチャーキャピタルを利用することで、以下のようなメリットがあります。

起業家が必要とする大きな資金を調達することができます。

起業家だけでなく、投資家もリスクを共有するため、起業家が負担するリスクを軽減することができます。

ベンチャーキャピタルは、投資家としての資金提供だけでなく、経営にも参加することが多いため、投資家のネットワークを利用することで、ビジネスチャンスやビジネスパートナーを見つけやすくなります。

投資家はビジネスにおいて豊富な経験や知識を持っていることが多く、起業家が経営の助言やアドバイスを受けることができます。

ベンチャーキャピタルのデメリット

一方で、ベンチャーキャピタルのデメリットとしては、以下のような点が挙げられます。

投資家は、投資先企業の財務状況を把握するために財務諸表を開示することを求める場合があります。

投資家は、投資した企業に対して経営の助言や指示を出すことがあるため、起業家の経営の自由度が制限される場合があります。

ベンチャーキャピタルは、投資額に対して高いリターンを求めるため、成果に対する期待値が高くなります。

ベンチャーキャピタルの活用が向いている事業主の特徴

ベンチャーキャピタルの活用が向いている事業主の特徴は4つ挙げられます。

ベンチャーキャピタルは、事業の成長性が高く、将来的に大きな市場を狙えるような事業に注目します。そのため、ベンチャーキャピタルを活用するには、事業が成長戦略によって拡大可能であることが重要です。

ベンチャーキャピタルは、高い技術力やノウハウを持った事業にも注目します。特に、新しい技術や製品、サービスを持っている場合は、市場の成長が期待されることから、ベンチャーキャピタルの支援を受けやすいです。

特に、今後の成長のために大きな資金調達が必要な場合、ベンチャーキャピタルの支援を受けることが有効です。

ただし、ベンチャーキャピタルは事業のリスクを重く見るため、高い成長性や将来性がなければ支援を受けることが難しい場合があります。

一般的に、ベンチャーキャピタルは、資金調達だけでなく、経営支援やビジネスアドバイス、人材紹介などのサービスを提供することが多く、起業家や経営者がビジネスの成長戦略や財務管理、市場調査などについて学ぶことができます。

また、ベンチャーキャピタルから得られるネットワークを活用して、ビジネスの成長を促進することもできるでしょう。

返済不要な資金調達 ⑥ファクタリング

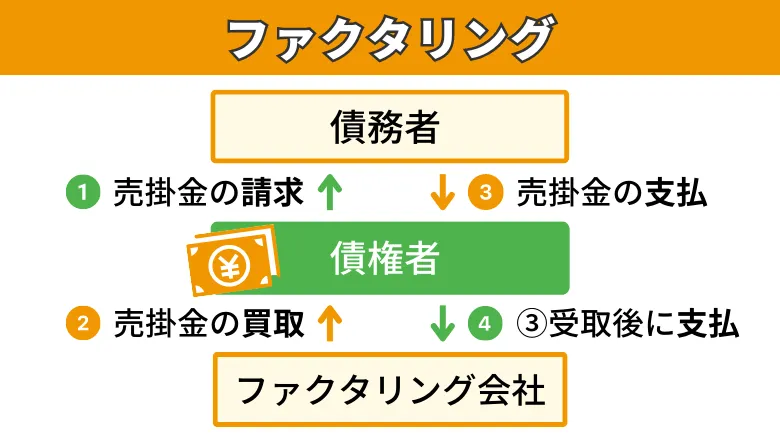

返済不要な資金調達方法の6つ目は『ファクタリング』の活用です。

ファクタリングとは

ファクタリングとは、自社が持つ売掛債権を金融機関などの第三者に売却し、現金化することで資金調達を行う手法です。

売掛債権の支払期日までに現金が必要な場合や、債権回収にかかる手間や費用を削減したい場合に有効な手段とされています。

ただし、自身の売上を早期回収しているに過ぎないため、厳密には資金調達とは異なります。

ファクタリングのメリット

ファクタリングの最大のメリットは、売掛債権を現金化することができる点です。

売掛債権は、商品やサービスを提供した後に支払われるため、資金繰りに苦しむことがありますが、ファクタリングを利用することで、その期間を短縮することができます。

また、売掛債権の回収リスクを負う必要がないため、リスクを回避することができる点もメリットの一つです。

ファクタリングのデメリット

ファクタリングには、売掛債権を売却することで得られる資金額が元の債権額よりも低くなるというデメリットがあります。

また、売掛債権の回収リスクを負うファクタリング会社によっては、信用調査や審査が厳格であるため、承認が難しい場合もあります。

ファクタリングの活用が向いている事業主の特徴

ファクタリングは、売掛債権が多い業態や、今すぐ現金が欲しいという緊急性がある場合に向いています。

例えば、BtoB(企業間取引)で売掛債権が多い業種や、大口顧客が多く支払い期限が長い場合には、ファクタリングを利用することでキャッシュフローの改善につなげることができます。

また、新規事業の立ち上げや投資に必要な資金を調達する場合にも、ファクタリングは有効な手段となります。

返済不要な資金調達を受ける際の注意点

返済不要な資金調達を受ける際の注意点は以下の通りです。

相手をしっかりと選ぶ

資金調達の提供者を選ぶ場合は、その信頼性や歴史、口コミなどを調べて、適切な相手を選ぶようにしましょう。

返済不要であっても、相手の業績が悪化すれば、支援が打ち切られることもあります。

また補助金や助成金の違いなど、支援の特徴を理解してくのも重要です。

契約書を確認する

提供者との契約書をよく確認することは非常に重要です。

提供者の責務や契約期間、サポート内容などを明確にしておくことで、後々トラブルになることを避けることができます。

資金の使い道を明確にする

資金調達を受ける場合、具体的にどのような使い道があるのかを明確にすることが必要です。

このように明確にすることで、資金調達後に使い道が分からなくなることを防ぐことができます。

申請条件を確認する

助成金や補助金を受ける場合、対象となる申請条件があります。

対象となる条件や要件を事前に調べ、応募資格があるかどうか確認しましょう。

事業計画書をしっかり作る

返済不要の資金調達を受ける場合、投資家や助成金を出す団体からの期待値が非常に高い傾向があります。

事業計画やビジネスモデルが非常に緻密である必要があり、成功確率の高いビジネスプランを提示する必要があります。

返済しなくても責任があることを理解する

返済不要であっても、提供者からの支援を受ける場合、一定の責任があります。

提供者の期待に沿って、事業を運営し続けることが必要です。

返済不要な資金調達はハードルが高い

返済不要な資金調達は、起業や新規事業を始める際に魅力的な方法の一つです。

しかし、実際にはそのハードルは非常に高いのも事実です。

返済不要の資金調達ときは低金利で融資を受けよう

返済不要な資金調達を受けられなかった場合は、低金利で融資を受けることを検討しましょう。低金利で融資を受けることで、利息負担を減らすことができます。

借金=悪と認識すれば経営リスクは高まる

また、借金=悪ではなく信用なので、借金を活用することが重要です。

正しい使い方をすれば、借金は事業の拡大や成長につながります。また返済の記録が積み重なっていけば金融機関からの信用も蓄積されていき、むしろ高い評価に繋がります。

しかし、借金をする場合は必ず返済計画を立て、返済能力を考慮した上で借り入れるようにしましょう。

黒字=順調でなくキャッシュフロー重視を

黒字だからといって企業が必ずしも順調なわけではありません。

黒字であっても、手元にキャッシュがなければ倒産することもあります。現金の流れを常に把握し、キャッシュフローを改善することが重要です。

その手段の1つとして融資は大変優れています。

低金利で融資を受ける方法

先ほど紹介した返済不要な資金調達が難しい方は、以下の低金利で融資を受ける方法をご活用ください。

返済の負担とキャッシュフローの枯渇リスクの双方を下げながら事業が行えます。

日本政策金融公庫

まずは、日本政策金融公庫があります。日本政策金融公庫は、中小企業向けに低金利で融資を提供しています。

また、返済期間も長期間に設定されており、返済がしやすくなっています。日本政策金融公庫は、事業計画がしっかりとしている場合には融資を受けることができます。

地方自治体の制度融資

地方自治体の制度融資も、低金利で融資を受けることができる方法の一つです。

地方自治体によっては、中小企業向けに低金利の融資制度を設けている場合があります。この制度を利用することで、より低い金利で融資を受けることができます。

信用金庫の融資

信用金庫の融資も、低金利で融資を受ける方法の一つです。

信用金庫は、地域密着型の金融機関であり、中小企業向けに低金利の融資を提供しています。また、信用金庫は、事業計画がしっかりしている場合には融資を受けることができます。

まずは日本政策金融公庫で融資を受けよう

もし迷ったら日本政策金融公庫を活用しましょう。

もちろん融資を受けるには多少の自己資金が必要になりますが、とても金利が低く、審査のハードルも比較的低いためおすすめです。いわゆる政府系金融機関なので安心して融資を受けられます。

まとめ

今回は返済不要な資金調達の方法を6つ(厳密には5つ)紹介しました。

あなたの事業に合った方法を活用してみてください。

使えそうな例がない場合は低金利の融資を活用を検討しましょう。

そもそもキャッシュフローが回らなくなれば経営自体が成り立たなくなるため、情報をしっかり集めておいてくださいね。

資金の先生では資金調達のAIテストを無料で受けることができます。

現在少しでも資金調達を考えている方は是非、お試しでやってみてください!

ご相談はこちらから

ご相談はこちらから