企業活動を存続・拡大させるためには、適切な資金調達戦略が必要不可欠です。本ブログでは、初心者にも分かりやすく、資金調達の基礎から様々な手法、そしてその重要性について解説しています。経営者の皆様に、資金調達の知識を深めていただき、事業を成功に導くための一助となれば幸いです。

目次

1. 資金調達とは?初心者でもわかる基本解説

資金調達とは、企業や個人事業主が自らのビジネスを運営・拡大するために必要な資金を集める活動を指します。具体的には、起業時の初期投資や既存事業の拡大、日常の運転資金の確保など、多岐にわたります。このセクションでは、資金調達の基本的な概要とその重要性について解説します。

資金調達の目的

資金調達は、以下のような目的で行われます:

- 新規事業の立ち上げ: 新しい製品やサービスを市場に投入するための資金を得る。

- 事業拡大: 更なる成長を目指し、新しい店舗や設備の購入などに必要な資金を調達する。

- 運転資金の確保: 日常の営業活動を支えるための人件費や材料費、家賃などを賄う資金を整える。

- 予備費の確保: 突発的な事態に備えた資金を準備することで、安定した経営を維持する。

資金調達の手段

資金調達には、いくつかの主要な手段があります。以下にその一部を紹介します:

エクイティファイナンス (出資): 投資家からの出資を受けて、株式を発行する方法。資金を受け取る代わりに、会社の所有権の一部を放棄することになります。

デットファイナンス (負債): 銀行や金融機関から融資を受ける方法。借入金は将来的に利息をつけて返済が必要です。

アセットファイナンス (資産売却): 自社が所有する資産を売却することで資金を得る方法。例えば、不動産や設備の売却が該当します。

補助金や助成金: 政府や公共機関から提供される資金援助を利用する方法。返済の必要がない場合が多いですが、申請が必要です。

資金調達の重要性

資金調達は、企業の成長や存続に欠かせない要素です。適切に資金を確保することで、時間的な余裕を持ち、事業の計画や戦略を実行しやすくなります。逆に、資金不足に陥るとビジネスの運営が困難になり、最悪の場合は事業の中断や倒産を招くこともあります。

資金調達の際は、自社の状況や市場の動向を把握し、最適な方法を選択することが大切です。また、事前にしっかりとビジネスプランを策定し、投資家や金融機関に対して分かりやすく説明できる準備を整えておくことも、成功のカギとなります。

2. なぜ今、企業に資金調達が必要なのか

近年、多くの企業が資金調達を急務としています。経済環境の変化や市場の競争が激化する中、企業は新しいビジネスチャンスを捉えたり、既存の事業を維持・拡大したりするために必要な資金を確保する必要があります。

経済の不確実性

現在、多くの国で経済の不安定要素が増加しています。特に天候や政治情勢、感染症に起因するリスクは企業経営に対して深刻な影響を与えます。たとえば、パンデミックのような非常事態が発生すると、売上が減少し、資金繰りが厳しくなることが考えられます。このような状況下で、企業は迅速に必要な資金を調達することが求められます。

新規事業や設備投資への対応

競争激化の中で企業が生き残るためには、新たなサービスや商品の開発が不可欠です。特に、テクノロジーの進化に伴い、最新機器やシステムの導入が求められています。資金調達によってこれらの投資を行うことで、効率性を高め、市場での競争力を維持することが可能になります。

支出の増加

運転資金に必要な支出は、さまざまな要因によって増加しています。賃料、光熱費、従業員への給与など、固定費のいずれも軽視できません。さらに、原材料価格の高騰や供給不足も影響を及ぼします。こうした状況では、安定した資金調達がなければ、経営が厳しくなる可能性があります。

資金繰りのタイムラグ

企業の資金繰りにおいては、入金と支払いのタイミングにズレが生じることも多いです。このため、日常的な営業活動を維持するためには、十分な運転資金を確保することが不可欠です。資金調達が行われないと、資金不足のリスクが高まり、結果として事業活動に深刻な影響を与えることになります。

競争優位性の確保

資金調達は単なる手段ではなく、戦略的な選択肢でもあります。適切なタイミングでの資金調達を通じて、競争優位性を確保することが可能です。例えば、新たな市場への参入や、競争相手が持つ技術の取得など、大きな投資を行うための計画的なアプローチが必要です。このように、今の市場環境で生き残るためには、柔軟で迅速な資金調達がカギとなります。

3. デットファイナンスで資金を調達する方法と特徴

デットファイナンスは、企業が外部から資金を借入れて資金調達する手法であり、主に負債を利用しています。この方法にはさまざまな手法があり、それぞれに特徴があります。以下に主要なデットファイナンスの方法とその特性について詳しく解説します。

デットファイナンスの主な手法

デットファイナンスには、いくつかの良く知られた方法があります。ここでは、代表的な手段をいくつか紹介します。

公的機関からの融資

日本政策金融公庫や商工会議所などの公的機関からの融資を受ける方法があり、これにより低金利での資金調達が可能です。申込みは資金調達の準備段階からできるので、利用しやすいのが特徴です。金融機関による融資

大手銀行や地方銀行からの融資は、一般的な資金調達手法として広く用いられています。融資の条件は多様で、企業の状況に応じた選択肢が揃っています。社債の発行

自社の資金を調達する際に社債を発行することも選択肢の一つです。利息の支払いが必要になるものの、自社の資本を減少させずに資金を確保できるというメリットがあります。コマーシャルペーパー

短期的な資金調達に特化した手法で、発行した企業が決められた期間内に返済します。市場から直接資金を入手できるため、プロセスが簡単で迅速な資金確保が期待できます。シンジケートローン

複数の金融機関が共同で行う巨大な融資であり、単独の金融機関では対応できない大規模な資金調達に利用されることが多いです。ソーシャルレンディング

インターネットを通じて個人投資家から資金を集める手法で、比較的低い手数料で資金提供が受けられ、迅速な資金調達が魅力です。

デットファイナンスのメリット

- 経営への介入が少ない: 借入をしても、通常は債権者が経営方針に口出しすることはありません。

- 税制上の利点: 支払った利息は損金として計上可能で、結果として税金の軽減につながります。

- レバレッジの活用: 自己資本を効率的に活用しつつ、貸付を利用して大規模な投資を行うことが可能で、資本の利用効率を上げる助けとなります。

デットファイナンスのデメリット

- 返済の義務: 借入金とその利息は必ず返さなければならず、資金繰りが厳しくなると重大な負担要因となる可能性があります。

- 担保や保証人の要求: 多くの場合、担保や保証人の提出を求められるため、条件が厳しくなることが一般的です。

- キャッシュフローへの影響: 借入金の返済が進むに連れてキャッシュフローが圧迫され、営業活動に支障が出ることがあります。

デットファイナンスは、資金調達において非常に効果的な手法ですが、その特性をしっかりと理解したうえで利用することが重要です。借入を行う際には、慎重な判断が求められます。

4. エクイティファイナンスを活用した資金調達のポイント

エクイティファイナンスを利用した資金調達においては、成功のために押さえておきたい重要なポイントがいくつかあります。これらのポイントを理解して実行に移すことで、スムーズな資金調達が可能になり、ひいては事業の成長を加速させることができます。

出資者の特徴を理解する

エクイティファイナンスの出資者としては、主にベンチャーキャピタルやエンジェル投資家、さらにクラウドファンディングなどがあります。それぞれの投資者は特有のニーズと期待を抱えているため、以下のポイントにしっかりと目を通す必要があります。

ベンチャーキャピタル: 成長が見込めるビジネスモデルや将来の可能性を大変重視します。こうした出資を受けることで、経営において貴重なアドバイスをもらう機会も増えるかもしれません。

エンジェル投資家: 通常は少額での出資が多いですが、彼らからの個別の支援やアドバイスも得ることができます。情熱や事業の理念を効果的に語ることで、彼らの興味を引くことが重要です。

クラウドファンディング: 少額でも広く一般の人々から資金を集められる手法で、アイデアの魅力やコミュニティとどう結びつくかが成功の秘訣となります。

資金調達の目的を明確にする

資金調達を判断する前に、具体的に何に資金が必要なのかを明らかにしておくことが必須です。明確な目的を示すことで、出資者からの信頼を得ることができます。具体的な目的の例としては次のような点が挙げられます。

- 新商品を開発するための資金

- 事業拡大に伴う設備投資

- 運転資金の確保

具体的な利用目的を提示することで、出資者の理解が深まります。

キャッシュ・フローの管理

エクイティファイナンスは通常、返済義務がなく、資金面では安定した特徴を持ちますが、新たな株主登場に伴い、以下の点を十分に注意する必要があります。

- 資金を獲得した後、どのようにその資金を運用するのかを戦略的に検討することが不可欠です。

- キャッシュ・フロー計算書を用い、資金の流れを正確に管理することが重要です。

事業の成長に伴い、キャッシュ・フローが変化するため、将来の予測も適切に行うことが大切です。

株主構成と議決権の管理

エクイティファイナンスにおいて新株を発行する際、既存株主の持ち分が希薄化するリスクが伴います。そのため、議決権の配分については慎重に検討する必要があります。

- 株式発行比率によって経営権に対するバランスが変動する可能性があります。

- 必要に応じて議決権に制限や譲渡制限を設けるタイプの株式を選択することも重要です。

新たに議決権が過半数を超える株主が出現すると、経営方針に影響を与えることがあるため、出資契約を結ぶ際には特段の注意が必要です。

このように、エクイティファイナンスを活用した資金調達の際には、各ポイントを意識し、計画的に進めることが成功への道となります。

5. アセットファイナンスで今すぐ資金を確保する方法

アセットファイナンスは、企業が保有している資産を活用して迅速に資金調達を行う手法です。特に経営環境が変化する際や、短期間に資金が必要となる場面で効果を発揮します。このセクションでは、アセットファイナンスの代表的な方法とその特徴を詳しく解説します。

資産の売却

アセットファイナンスの中で最も一般的な方法は、資産の売却です。企業が不要な資産を手放すことで、即座にキャッシュを得ることができます。売却対象の資産には、以下のようなものが含まれます。

- 不動産

- 製造機械

- 車両

- 株式や債券

- 知的財産権(特許や商標)

このアプローチの大きな魅力は、企業の信用スコアに左右されずに資金を調達できることです。特に緊急の資金が必要な際には、迅速な売却を通じて必要な資金を早急に得ることが可能です。

事業の売却(M&A)

次に紹介するのは、事業の売却(M&A)です。企業が特定の事業部門を他社に譲渡することで、大きな資金を調達する手段として利用されています。具体的なポイントは以下の通りです。

- 利点: 一度にまとまった資金を得られ、事業の統廃合や整理が進む可能性があります。

- 欠点: 売却プロセスが長引くことがあり、承認手続きに多くの時間を要することがあります。

将来的な収益が期待できない事業や、他社にとって戦略的に価値がある事業を見直すことで、効果的な資金調達を実現することができます。

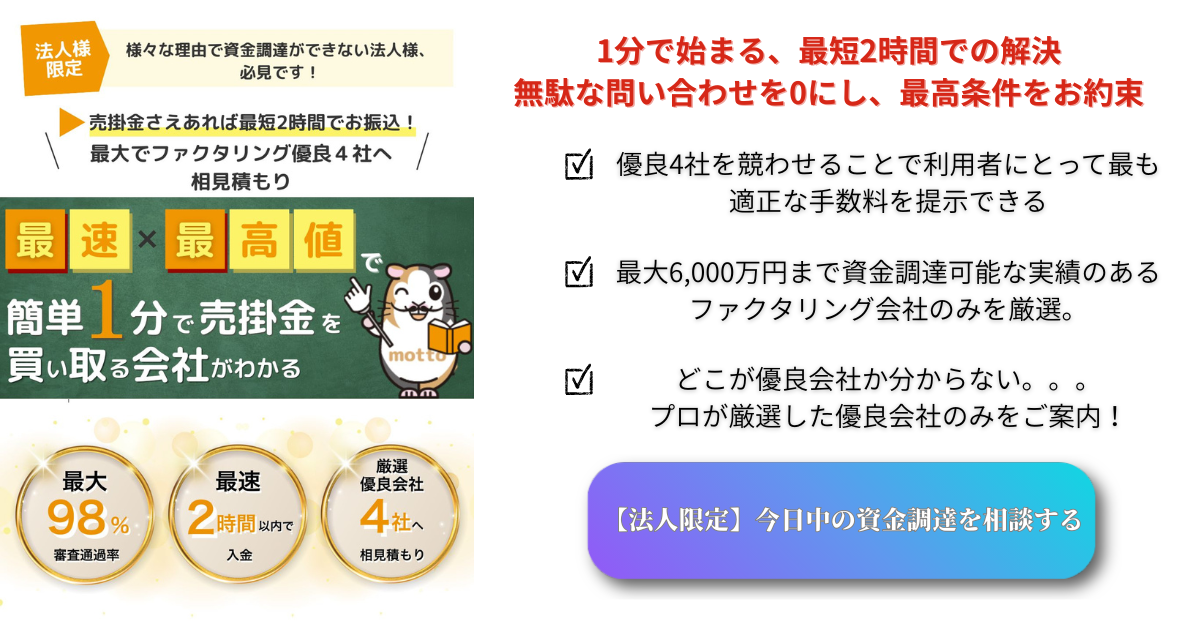

ファクタリング

ファクタリングは、売掛金を即時に資金化する手法として注目を集めています。この方法では、売掛金をファクタリング会社に譲渡することで、迅速に資金を得ることが可能です。主な特徴としては以下があります。

- 即時資金調達: 売掛金の回収を待たずに迅速に資金を確保できます。

- 審査基準の緩和: 自社の信用に依存せず、売掛先の信用が重視されるため、安心して利用できます。

- 手数料の確認: ファクタリングを利用する際には手数料が発生するため、事前にどの程度の資金が調達可能かを確認することが重要です。

資金繰りに困っている企業にとって、ファクタリングは非常に効果的な選択肢となります。

リースバック

最後にご紹介するのは、リースバックという手法です。企業が自らの資産を売却した後も、その資産を賃貸契約で借り続ける仕組みです。例えば、オフィスビルを売却した後でも、現金を得ながらそのビルを運営することができます。この方法の大きな利点は、資金を確保しつつ、業務に必要な資産を維持できることです。

注意点

アセットファイナンスを活用する場合には、いくつかの重要な留意点があります。資産を売却することによって将来的な収益が減少するリスクが伴い、資産が適切に評価されない場合もあるため、慎重な判断が求められます。また、一度売却した資産は基本的に取り戻すことができないため、資金調達の目的を明確にし、どの資産を選ぶかを十分に検討することが重要です。

これらの方法を理解し、自社のニーズに適した資金調達を行うことで、成功に繋がることでしょう。資金繰りに苦しんでいる方は、ぜひアセットファイナンスの活用を検討してみてください。

まとめ

本記事では、企業が事業を成長させる上で重要な資金調達について解説してきました。デットファイナンス、エクイティファイナンス、アセットファイナンスなど、さまざまな手法を理解し、自社の状況に応じて最適な方法を選択することが不可欠です。資金調達は単なる手段ではなく、事業の成長や継続につながる重要な取り組みです。企業は市場の変化や自社の資金ニーズを的確に把握し、資金調達の計画と実行を戦略的に進めることで、競争力を高め、持続可能な事業基盤を築くことができるでしょう。

よくある質問

資金調達とはどのようなことですか?

資金調達とは、企業や個人事業主がビジネスを運営・拡大するために必要な資金を集める活動を指します。新規事業の立ち上げや事業拡大、運転資金の確保、予備費の確保などを目的に行われます。

なぜ企業に今、資金調達が必要なのですか?

経済の不確実性の増加、新規事業や設備投資への対応、支出の増加、資金繰りのタイムラグ、競争優位性の確保などの理由から、多くの企業が資金調達を急務としています。

デットファイナンスにはどのような手法がありますか?

デットファイナンスには、公的機関からの融資、金融機関による融資、社債の発行、コマーシャルペーパー、シンジケートローン、ソーシャルレンディングなどの手法があります。それぞれ特徴が異なるため、企業の状況に合わせて選択することが重要です。

エクイティファイナンスで資金調達する際のポイントは何ですか?

出資者の特徴を理解すること、資金調達の目的を明確にすること、キャッシュ・フローの管理、株主構成と議決権の管理などが重要なポイントとなります。これらに留意することで、エクイティファイナンスを成功裏に活用できます。

ご相談はこちらから

ご相談はこちらから